クオンツトピックス

No.1

『低リスク投資』とは?今後も注目が高まるだろう

2017年08月24日号

投資工学開発室

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

投資工学開発室

髙野 幸太

ニッセイアセット入社後、ファンドのリスク管理、マクロリサーチ及びアセットアロケーション業務に従事。17年4月より投資工学開発室において、主に計量的手法やAIを応用した新たな投資戦略の開発を担当する。

収益率の標準偏差が小さい業種のパフォーマンスは良好だった

歴史的な低金利のもと、債券投資で得られる収益は限られるなかで、『低リスク投資』が注目されています。低リスク投資とは、リスクが小さいと見られる対象に投資することで、値下がりリスクを限定的に受け入れますが、その見返りとしてある程度の収益を目指していこうとするものです。

株式は一般にリスク資産と言われます。しかし、株式のなかにも、株価の変動が大きい銘柄と小さい銘柄があります。株価は基本的に業績に連動して動きます。ゲーム会社を例に挙げましょう。ゲームのヒット作が出れば業績が急拡大しますが、ヒット作が枯れると業績が厳しくなります。連動して株価も大きな変動を強いられます。一方で、食料品メーカーはどうでしょうか?1年後の日本の人口が大きく変わるとは考えにくいですから、人々の嗜好が突然変わったりしなければ、食品の需要も1年で大きく変わるとは考え難いです。ですので、食料品メーカーの業績も1年で大きく変わるとは考え難いものです。従って、株価の変動も比較的小さくなります。このように業種や銘柄によって株価変動のレベルは異なります。株価変動が小さい業種や銘柄に注目したものが低リスク投資です。

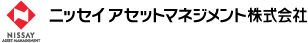

それでは実際に低リスク投資から、どの程度のパフォーマンスが得られるかを確認しましょう。先ほど、紹介した食料品の業界全体の株価の動きを見てみます。ある業界の株価の動きを見るために、東京証券取引所から33業種別の株価指数が公表されています。それぞれの銘柄を業種毎にグルーピングして、グループ毎の株価の平均的な変動を見たものです。グラフ1は2016年までの10年間の動きを見たものです。株式市場全体の平均的な動きを示す東証株価指数と比べて、食料品の株式の収益(累積収益率)が上回っていることがわかります。

食料品メーカーのビジネスの変動は比較的小さくて済むことはお話しましたが、株価の変動も本当に小さいか確認しましょう。統計学の分野では、変動(リスク)の大小を見るのに標準偏差という数値が使われます。標準偏差の算出方法は統計の教科書に譲りますが、平たく言えば、期待している収益から、どれだけブレているかを平均的に見るものです。月次の収益を使って標準偏差を求めるには、期待される収益※1から、毎月の収益がどの程度ブレているか平均しています。

ブレが大きければ、標準偏差が大きくなり、リスクが大きいと言えます。

グラフ1:食料品の累積収益率はTOPIXを上回っている

表:食料品の標準偏差は小さい方から第4位

標準偏差が小さかった業種

| 業種名 | 標準偏差 | |

|---|---|---|

| 1 | 小売業 | 10.8% |

| 2 | 繊維製品 | 11.1% |

| 3 | サービス業 | 11.2% |

| 4 | 食料品 | 11.8% |

| 5 | パルプ・紙 | 12.0% |

標準偏差が大きかった業種

| 業種名 | 標準偏差 | |

|---|---|---|

| 1 | 証券、商品先物取引業 | 22.0% |

| 2 | 海運業 | 21.2% |

| 3 | 銀行業 | 20.9% |

| 4 | 保険業 | 20.5% |

| 5 | その他製品 | 19.8% |

※2016年の月間の収益率の標準偏差を年率換算

出所:東京証券取引所のデータを基に、ニッセイアセットマネジメントが作成

リスクパリティと呼ばれる手法

それでは、実際に昨年1年間(2016年)の東証33業種別の収益率を使って標準偏差※2を見てみましょう(表)。33業種のなかで標準偏差が小さい方から4位が食料品でした。ちなみに最も標準偏差(リスク)が小さかった業種は小売業でした。小売業は百貨店やスーパー、コンビニエンスストアなどです。グラフ1で小売業の過去10年間の収益率を見てもTOPIXを上回っており、他の低リスク業種の株式パフォーマンスが良いことが分かります。

ところで、こうした低リスク投資には様々な方法があります。これまでお伝えしたように標準偏差が小さい業種や銘柄のみに投資するという方法は最も簡単なものです。しかし、特定の銘柄や業種だけに投資すると、業種や銘柄固有のマイナスの影響を受けてしまう可能性もあります。食料品メーカーの例をもう一度、考えてみましょう。食料品メーカーはビジネスから得られる利益が他の業界と比べれば大きな変動を受ける可能性は考えにくいとお話しました。とは言え、環境が変われば、それなりに影響を受けることも事実です。食料品メーカーの多くは原料を輸入に頼っています。一般に、円安は多くの日本企業にとってメリットとなると見られていますが、食料品メーカーにとっては異なります。円安になると、例えば小麦粉などの原料のドルベースの価格が上がるため、その調達の費用が増えて、収益を圧迫します。2012年11月からスタートしたアベノミクス相場では、1ドルが80円を割れる程度から、2013年には100円を上回ってきました。この円安場面では、食料品メーカーの株価にも不透明感が高まりました。しかし、その翌年に、こうした円安デメリットに対応して、食品メーカーのなかには、商品の値上げ実施により利益率が改善する企業も増えて株価も堅調となりました。このように、ある業種のみに投資する方法では、業種要因の影響を受けてしまいます。

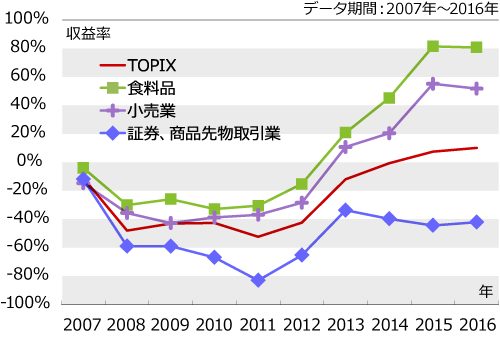

そこで『リスクパリティ』と呼ばれる方法を紹介します。平たく言うと標準偏差が大きい業種や銘柄の投資をゼロにするのではなく、その大きさに応じて投資を少なめにするものです。一方、標準偏差が小さい業種の投資を増やします※3。こうした手法により、東証1部全体の平均であるTOPIXを上回る収益を目指すのです。グラフ2は、過去10年間のリスクパリティの投資パフォーマンスです。33業種について、毎年、月間収益率の標準偏差を求めて、翌年の業種の投資ウエイトを決定します。このようにして求めた、リスクパリティ(標準偏差)の過去10年間のパフォーマンスはTOPIXを上回っており、好調なパフォーマンスだったことがわかります。

- 期待収益率として、広く過去の平均値が使われる。

- 年率ベースに換算(ルート12を乗じている)。

- 例えば、逆数ウエイト。

グラフ2:リスクパリティによる投資のパフォーマンスは良好

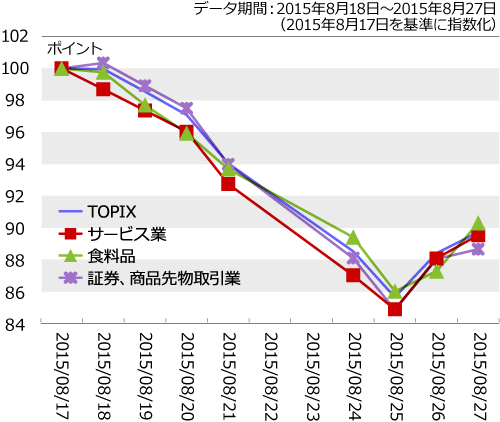

グラフ3:2015年の人民元切り下げ場面のドローダウン

ドローダウンというリスク尺度を使ったリスクパリティの発展

こうした低リスク投資のパフォーマンスが良好な背景には、大きく2つの理由ががあります。

1つは債券投資の代替ニーズが高まり、低リスク業種や銘柄への注目が集まっていることです。低金利が長期化するなかで、債券での運用が難しくなったことの代替としての需要が高まっていることです。今後も低金利が見込まれるなかで、こうしたニーズは高水準で続くと見られます。

もう1つの理由は株式への選好に関する観点です。株式に投資する人は、意外にリスクへの期待を持っているケースが少なくありません。標準偏差は期待値からのブレであることは先ほどお話しましたが、プラスにブレることもリスクとして捉えることになります。プラスだったら申し分ないと思う人が少なくないでしょう。そうなると、価格の変動が小さい低リスクの銘柄から目が離れがちとなります。そして低リスク銘柄の株価は企業の実態より魅力的になりやすいというものです。

ところで標準偏差をリスクのモノサシとして使うと、収益はマイナスにも、プラスにも同じ程度、ブレることが前提となっています。しかし、本当に同程度でしょうか?株価にはドローダウンがあります。これは株価の下落が続くことです。近年のドローダウンの例を見てみましょう。グラフ3は、中国の人民元切り下げショックの場面です。2015年8月に中国の人民元が切り下げられたことで、中国景気の減速への大きさが懸念されて株価が急落しました。この場面で、表の標準偏差が小さい方から3位のサービス業は、8月25日にかけて大きな下落を強いられました(グラフ3)。標準偏差が小さい業種や銘柄でも、ドローダウンが大きくなることがあるのです。標準偏差だけでリスクを計ることが難しいこともわかります。

そこで、こうしたドローダウンをリスクパリティに拡張することも可能です。前年のドローダウンが大きい業種のウエイトを下げるリスクパリティ(ドローダウン)戦略のパフォーマンスも好調でした(グラフ2)。ドローダウンが大きい業種や銘柄の保有を抑える戦略は、下落リスクに注目する戦略ですので、上昇方向のリスクを制限しない点からも注目したい戦略です。

クオンツトピックス

関連記事

- 2022年03月15日号

- 仮想レバレッジNASDAQを用いたFIREシミュレーション part1

- 2022年02月15日号

- “マジックフォーミュラ”を使った銘柄選別効果

- 2022年01月13日号

- 外国人投資家の売買動向の季節性

- 2021年12月22日号

- PBRとROEの関係から株価水準を考える

- 2021年12月15日号

- 非ユークリッド距離空間の見える化

「クオンツトピックス」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。