ESG取り組み方針

当社では、2006年7月に国連責任投資原則(PRI)に署名を行い、資産運用を行うにあたって「ESG※」の問題に配慮する姿勢・方針を明確にしております。

- E=Environment(環境)、S=Social(社会)、G=corporate Governance(コーポレートガバナンス)を意味します。

私たちは、資産運用にかかわる専門家として、年金基金やその加入者、さらには投資信託の受益者の皆さまに対して受託者責任を負うものであり、その一環として、サステナブルな社会の実現、企業価値の向上および資本市場の健全な発展についての社会的責任があることを認識しています。

そして私たちは資産運用の調査・投資判断において、E(環境)・S(社会)・G(企業統治)にかかわる課題を適切に考慮することが、長期的な投資収益の改善のみならず、これらの社会的責任を果たすことにつながるものと考え、ここに以下の方針を掲げます。

長期的な投資のリスク・リターン向上の観点から、運用資産の投資価値に及ぼすESGの課題とその影響の把握・理解に努めます。

受託者責任の観点から、ESG課題を運用プロセスにおいて考慮することに努めます。

ESGの要素を考慮した商品を開発・運用し、投資を通じてサステナブルな社会の実現に貢献したいという投資家のニーズに応えます。

コーポレートガバナンスの向上をはじめとしたESG課題、および長期的な企業価値向上の観点から、企業との対話や適切な議決権行使に努めます。

- 一部先物のみを活用したアクティブファンドやパッシブファンド等においてはこの限りではありません。

責任投資における気候変動及び人権に関する対応方針は以下のとおりです。

ESG運用における資産別の考え方

株式

- 責任ある投資家としての社会的責務を踏まえ、株式運用にESG視点を取り入れ、投資先企業の調査・投資判断においてESG課題を考慮します。

- 株式運用において投資判断の基軸となる投資先企業の企業価値評価においては、財務情報のみの分析では不十分であり、「企業の持続的成長力把握」の軸としてESG視点からの分析・評価を行うことが重要と認識しています。

- 企業を取り巻く様々なESG課題に対し、「建設的な目的をもった対話」を通じて当該企業の持続的な成長を促します。

- 当社は、このようにESG視点での分析・評価を投資判断に活用し、企業と建設的な目的をもった対話を行うことで、長期的な投資収益の改善のみならず、サステナブルな社会の実現を図ることができると考えており、今後もESG活用やエンゲージメントのノウハウ蓄積、進化に努めます。

債券

- 責任ある投資家としての社会的責務を踏まえ、債券運用にESG視点を取り入れ、投資先企業の調査・投資判断においてESG課題を考慮します。

- 債券クレジット運用において投資判断の基軸となる投資先企業の信用リスク判断においては、財務情報のみの分析では不十分であり、「企業の持続的成長力把握」の軸としてESG視点からの分析・評価を行うことが重要と認識しています。

- 企業を取り巻く様々なESG課題に対し、「建設的な目的をもった対話」を通じて当該企業の持続的な成長を促します。

- 当社は、このようにESG視点での分析・評価を投資判断に活用し、企業と建設的な目的をもった対話を行うことで、信用リスク増大等を通じた債券価格のダウンサイドリスクの抑制のみならず、サステナブルな社会の実現を図ることができると考えており、今後もESG活用やエンゲージメントのノウハウ蓄積、進化に努めます。

外部運用(株式、債券 等)

- 責任ある投資家としての社会的責務を踏まえ、外部運用※の領域においてもESG課題を考慮します。

- 外部運用会社・商品の選定、モニタリングにおいて、各商品の特性を踏まえ、各社におけるESGの取り組み(投資プロセス、議決権行使、建設的な目的を持った対話(エンゲージメント)など)の状況につき確認することが重要になると認識しています。

- 第三者(主に海外)の運用会社に運用の委託等を行うこと。

ESG運用におけるネガティブ・スクリーニングの考え方

- 責任ある投資家としての社会的責務を踏まえ、運用にESG視点を取り入れる一環として、株式及び社債のアクティブ・ファンドにおいては、人道上の懸念が大きいとされ日本が批准する国際条約において製造が禁止されている「生物兵器」「化学兵器」「クラスター弾」「対人地雷」の製造に関与する企業を原則として組み入れないこととします(ただし、パッシブ・ファンド及び外部運用はこの限りではありません。)。

- また、ESGの観点で深刻な問題(「内戦」「国家の弾圧」等)が発生、継続している国の評価を行い、ファンドの運用方針に応じて国債の組み入れ対象国から除外します。

「ESGファンド」の定義等の考え方について

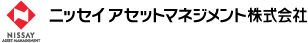

弊社は、ファンドの設定目的や運用方針等をもとに、弊社が設定・運用する公募投資信託において「ESGファンド」と位置付けるファンドを分類しています。

弊社のESGファンドの定義について

弊社ではESG要素を積極的に活用し、ポートフォリオを構築するファンドを「ESGファンド」としています。「アクティブファンド」において、ESG要素を積極的に活用する運用とは、相対的にESG評価の高い銘柄を選別したり、ESGの観点でインパクト創出可能な銘柄を選別したりする運用のことを言います※1。運用ファンド全体のなかでESGファンド以外の区分としては、ESG要素を体系的に運用プロセスに組込んでいるファンド、ネガティブスクリーニング※2などでESG要素を考慮しているファンド、およびESG要素を考慮していないファンドがあります。

なお、ESGファンドのなかで、特にSDGs※3 のゴール達成という観点においても優れた投資銘柄でポートフォリオを構築するファンドを「SDGsファンド」、また環境や社会へのインパクト創出も企図し、その効果をレポーティングするファンドを「インパクトファンド」としています。

- 「インデックスファンド」においては、ESG要素を積極的に活用して構成されていると弊社が考える指数に連動するファンドをESGファンドとしています。

- ESGの観点から特定の銘柄等を投資対象から除外することをいいます。

- Sustainable Development Goals(持続可能な開発目標)のことです。2015年9月の国連サミットで加盟国の全会一致で採択された、2030年までに持続可能でよりよい世界をめざす国際目標です。

ESGファンドの考え方(イメージ)

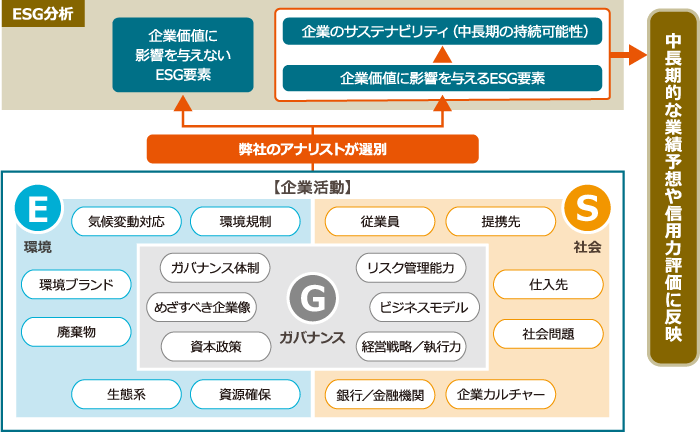

弊社のESG評価の考え方について

弊社では、ESGは企業のあらゆる活動に影響を与える要素であると考えており、企業のESGに関する取り組みを分析することで、企業のサステナビリティ(中長期的な持続可能性)や中長期的な企業像を把握することができると考えています。また、一般にESGの観点で優れた取り組みを行い、ステークホルダー(企業のあらゆる利害関係者)との持続的な関係を構築できる企業は、中長期的に持続的な成長基盤を有していると考えられます。

弊社では、アナリストが、ESG要素のなかで企業価値に影響を与えるものを選別しながらサステナビリティの評価(ESGレーティング※4の付与)を行います。その評価を中長期的な業績予想や信用力評価に反映させ、投資判断の土台として活用しています。

企業活動と弊社のESG評価(イメージ)

- 弊社の「ESGレーティング」について

弊社のESG評価は、企業のESGに関する取り組みが中長期の企業価値に「ポジティブか」「中立か」「ネガティブか」の原則3段階とし、1~3のESGレーティングを付与しています(レーティング1が高評価)。なお、ESGの取り組みを通じて企業価値の大きな棄損が懸念されるものの、時価総額が大きい等の理由で投資ユニバースとして継続する企業には、レーティング4を付与することがあります。

なお、企業のESGレーティングの付与においては、グローバルに共通のプラットフォームを用いながら資産横断的に独自の評価を実施しています。

ESGレーティングの内容

| レーティング | 内容 |

|---|---|

| 1 | 企業のESGに関する取り組みが企業価値にポジティブ |

| 2 | 企業のESGに関する取り組みが企業価値に中立 |

| 3 | 企業のESGに関する取り組みが企業価値にネガティブ |

| 4 | 企業のESGに関する取り組みが企業価値に大きくネガティブ |

| 付与なし | 流動性や信用リスク等の観点から原則アクティブ運用の投資ユニバース外 |

第三者の運用会社に運用の委託等を行う外部運用におけるESG評価に対する考え方やESGレーティングの付与手法などについては、上述の限りではありません。

なお、弊社のESGファンドの定義等は、今後のESGを取り巻く情勢等に応じ見直す場合があります。