景気や株価の意外な法則

No.26

売上高の伸びの加速度指標とその有効性

2021年10月01日号

投資工学開発部

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

- 売上高モメンタム指標と共に、アクセラレーティング指標が効果的。

- 指標の融合が効果を高める可能性。

9月14日の日経平均株価は30,670円と年初来高値を上回り、1990年8月以来約31年ぶりの高値を付けました。株高の背景には新しい政権誕生への期待感があります。しかし、良好な企業業績の回復トレンドという実体経済の改善が背後にあることも重要な点です。調査機関各社は主要上場企業の業績予想の集計を行い、公表しています。こうした結果の多くからは、今期および来期の売上高が増収、そして経常利益が増益となり過去最高益を更新することが見込まれています。

足元の株価上昇トレンドの行方は、増収・増益のモメンタム(勢い)がいつまで続くのかがポイントになります。今回の増益傾向の予想の背景は、コロナ禍に対応した企業のコスト削減の努力もありますが、世界的な景気回復における製造業を中心とした増収の寄与が大きいようです。そうなってくると、売上高のモメンタムに減速が見えれば、株価もそれを織り込んだ調整場面を強いられる可能性があります。全体で見て重要な要因は、個別銘柄の選別も影響を与えます。そこで今回は個別銘柄の選別に用いられる”売上高モメンタム変化“に関する指標を取り上げます。

図表1:売上高モメンタム指標とアクセラレーティングセールス指標の銘柄選別における有効性の検証結果

| スプレッドリターンリターン | |||||

|---|---|---|---|---|---|

| 指標の内容 | 平均値 | p値 | |||

| モメンタム | 【1】 | 来期売上高伸び率 | 来期予想売上高の今期予想に対する伸び率 | 5.4% | 1.8% |

| 【2】 | 今期売上高伸び率 | 今期予想売上高の実績値に対する伸び率 | 3.3% | 20.8% | |

| 【3】 | 実績売上高伸び率 | 直近年度実績売上高の1期前実績売上高に対する伸び率 | 1.4% | 49.7% | |

| 【4】 | 4四半期累積売上高伸び率 | 直近4四半期の合計売上高の、その前の4四半期(5~8四半期前)の合計売上高に対する伸び率 | 2.0% | 39.3% | |

| 【5】 | 四半期売上前年比 | 直近4四半期売上高の、前年同四半期売上高に対する伸び率 | 6.7% | 0.6% | |

| 【6】 | 4四半期累積売上高トレンドライン | 過去4四半期合計売上高を毎四半期に計算して、更に4四半期間のトレンドラインを回帰分析 | 3.8% | 13.2% | |

| アクセラレーティング | 【7】 | 4四半期累積売上高伸び率の3カ月前差 | 【4】の3カ月前との差 | 4.0% | 3.4% |

| 【8】 | 4四半期累積売上高伸び率の6カ月前差 | 【4】の6カ月前との差 | 3.2% | 10.0% | |

| 【9】 | 4四半期累積売上高トレンドライン前年差 | 【6】の1年前との差 | 1.9% | 36.7% | |

- 注1:検証期間は2011年9月から2021年8月までの10年間。検証サイクルは月次

- 注2:東証1部企業(除く、銀行、証券、保険とその他金融)対象

- 注3:毎月末時点で取得可能なデータのみを使用。実績データに関しては企業側が公表する決算データ売上高を取得して各指標を算出。予想売上高は東洋経済新報社の予測を用いた。そして、各指標の値を基準に上位(指標の値が高い)から20%までの銘柄と、下位(指標の値が低い)から20%までの銘柄を選別して、上位と下位の等ウエイトポートフォリオのリターンを計算する。そして上位ポートフォリオのリターンから下位ポートフォリオのリターンを引いた値をスプレッドリターンとする。検証期間となる10年間の平均を計算し、年率換算(12倍)した。

- 注4:p値はスプレッドリターンの平均値がゼロであるという帰無仮説が成立する確率(値が小さい方がゼロとなる確率が小さい)

- 出所:東京証券取引所と東洋経済新報社のデータを基に、ニッセイアセットマネジメント作成

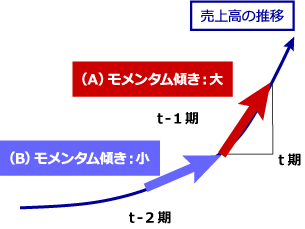

図表2:売上高モメンタムのイメージ

- 出所:ニッセイアセットマネジメント作成

”売上高モメンタムの変化“指標は、一般的には、前期からの伸び率を計算し、過去との差を計算することで求められます。この、”売上高モメンタムの変化“はアクセラレーティングセールスとも呼ばれます。検証に用いた指標を図表1で示しました。ここでは算出ポイントを取り上げます。シンプルに前期と比べた伸び率を計算した指標が【1】~【3】です。【3】実績売上高伸び率は本決算データを使っていますが、会社は四半期毎に決算発表をしているため、直近までの実績決算情報を用いたものが【4】4四半期累積売上高伸び率です。過去4四半期の売上高を合算して、1年間の実績売上高を計算して、同様にその前の4四半期売上高の合算からの変化率を計算しています。【5】四半期売上前年比は、よりシンプルに直近の実績四半期売上高の前年同期比です。売上高モメンタムは基本的に図表2で示されるt期の売上高がその前の期(t-1期)と比べてどの程度伸びているかという矢印(A)の傾きを求めるものになります。傾きが大きければモメンタムが“大”、傾きが小さければモメンタムが“小”ということです。

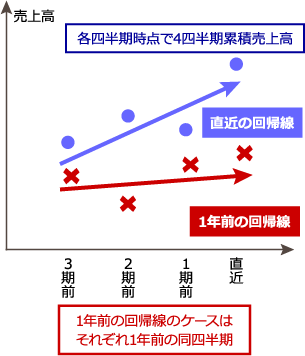

図表3:売上高モメンタム減速のケース

- 出所:ニッセイアセットマネジメント作成

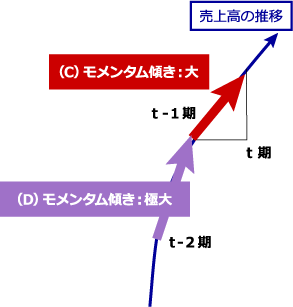

図表4:売上高モメンタム減速のケース

- 出所:ニッセイアセットマネジメント作成

【6】4四半期累積売上高トレンドラインでは回帰分析により、この傾きを求めます。図表3にあるように、直近までの4つの四半期(までの累積4四半期売上高)をプロットして、そのトレンドを統計手法により求めます。以上の6指標が売上高モメンタムを求めるものです。

そしてこれらの変化差がアクセラレーティングセールスです。例えば、図表2は、t期には矢印(A)が示す売上高モメンタムがあります。その前の期の矢印(B)よりも、傾きが急になっているため、モメンタムが加速していることを示しています。こうした加速度合いは矢印(A)と(B)の傾きの差で捉えることができます。対照的な例が図表4です。モメンタムが減速しているケースです。【9】4四半期累積売上高トレンドライン前年差は、こうした加速、減速度合いを前年同期のトレンドラインとの差でとらえています。

これらの指標の銘柄選択に関する分析は次のように行いました。まず、毎月末時点で取得可能なデータを用いて、各指標の値を基準に上位20%までの銘柄と、下位20%までの銘柄を選別して、上位と下位の等ウエイトポートフォリオのリターンを計算し、その差をスプレッドリターンとしました。そして、過去10年間の平均値を比較しています。

図表1の結果を見ると、全指標でスプレッドリターンの平均値はプラスでしたので、当指標を活用した銘柄選択の効果が期待されます。更に、統計的に有意であるかの観点で、p値が特に小さい指標は、【1】来期売上高伸び率、【5】四半期売上前年比、【7】4四半期累積売上高伸び率の3カ月前差でした。株価は将来の業績の方向を先行して動くと言われますが、単純な売上高伸び率の項目では、【1】来期売上高伸び率の有効性が高いことが分かります。また、実績を使うのであれば、足元のモメンタムを単純に捉えられる【5】四半期売上前年比が効果的となりました。アクセラレーティングセールスも最もシンプルな【7】4四半期累積売上高伸び率の3カ月前差の有効性が特に高くなりました。

ところでアクセラレーティングセールスの各指標に関しては、売上高モメンタム指標と合わせて用いると、より効果的と言われています。その概要を紹介します。まず、今期予想売上高が高い銘柄のなかで、更にアクセラレーティングセールスの指標の大小で銘柄を分類します。その期が終わったときに、事前に分類したアクセラレーティングセールスの大きい銘柄において、実際の売上高伸び率が高かったかを調べます。こうして、予想売上高伸び率が高いだけでなく、アクセラレーティングセールスが高いという条件を加えることで、実際の売上高の伸び率がより高い銘柄を選別できる可能性が高くなるかどうかが分かります。検証結果を図表5で示しています。結果がプラスということは、予想売上高伸び率が高く、更にアクセラレーティングセールス指標が高いという条件を加えると、実際の売上高の伸び率がより高くなりそうな銘柄を選別できるであろうということが分かります。

図表5:今期売上高伸び率と合わせて翌年の実際の売上高伸び率との関係

| 今期売上高伸び率の上位分位のなかで上位-下位の実際の売上高伸び率の差 | ||

|---|---|---|

| 【7】 | 4四半期累積売上高伸び率の3カ月前差 | 6.0% |

| 【8】 | 4四半期累積売上高伸び率の6カ月前差 | 5.2% |

| 【9】 | 4四半期累積売上高トレンドライン前年差 | 4.5% |

- 注1:検証期間は2011年9月から2021年8月までの10年間

- 注2:東証1部企業(除く、銀行、証券、保険とその他金融)対象

- 注3:毎年6月末時点で取得可能な売上高に関するデータ使って今期予想売上高伸び率の高い銘柄のなかで、アクセラレーティングセールスが実際の翌年度の売上高伸び率と関係したのかの検証。売上高の予想は東洋経済新報社のデータを用いた。

- 注4:毎年6月末時点で取得可能なデータのみを使用。第1に今期売上高伸び率の各指標の値を基準に上位(指標の値が高い)から20%までの銘柄を対象にアクセラレーティングセールスの3指標のそれぞれの値を基準に上位(指標の値が高い)から3分の1に入るまでの銘柄と、下位(指標の値が低い)から3分の1に入るまでの銘柄を選別して、上位と下位のそれぞれに該当する銘柄の翌年度の実際の売上高伸び率の平均を算出。更に、検証期間となる10年間を平均した。

- 出所:東京証券取引所と東洋経済新報社のデータを基に、ニッセイアセットマネジメント作成

景気や株価の意外な法則

関連記事

- 2022年03月15日号

- 仮想レバレッジNASDAQを用いたFIREシミュレーション part1

- 2022年02月15日号

- “マジックフォーミュラ”を使った銘柄選別効果

- 2022年01月13日号

- 外国人投資家の売買動向の季節性

- 2021年12月22日号

- PBRとROEの関係から株価水準を考える

- 2021年12月15日号

- 非ユークリッド距離空間の見える化

「景気や株価の意外な法則」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。