クオンツトピックス

No.14

混雑度とレラティブバリューによる日本株セクターローテーション戦略 3

2019年12月06日号

投資工学開発室

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

投資工学開発室

髙野 幸太

ニッセイアセット入社後、ファンドのリスク管理、マクロリサーチ及びアセットアロケーション業務に従事。17年4月より投資工学開発室において、主に計量的手法やAIを応用した新たな投資戦略の開発を担当する。

ネガティブスクリーニングの効果検証

4-2. ネガティブスクリーニングによるパフォーマンスの押し上げ効果

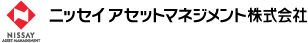

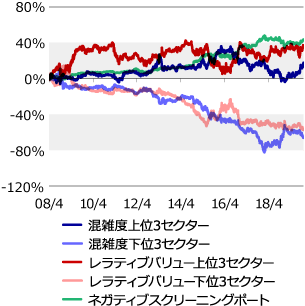

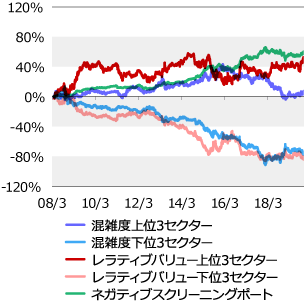

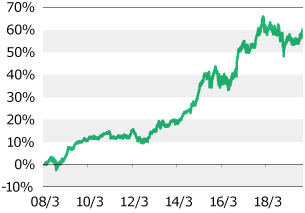

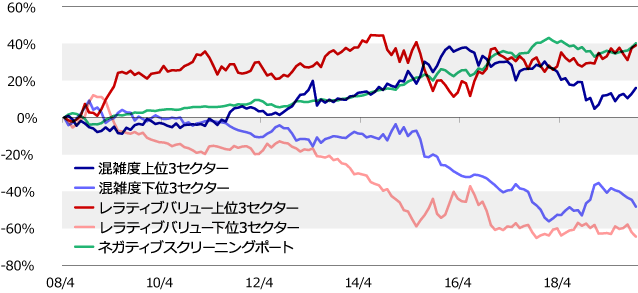

ネガティブスクリーニングを実施したポートフォリオのリターン推移が図9と図10です。超過収益率(対全セクター等ウェイトポートフォリオ)はプラス推移、かつ他のグループと比べてリターン系列の変動(リスク)が小さくなっています。この結果から、ネガティブスクリーニングはポジティブに作用してると言えます。

図9.各グループの超過収益率推移(対全セクター等ウェイトポートフォリオ)

図10.(抜粋)ネガティブスクリーニングポート

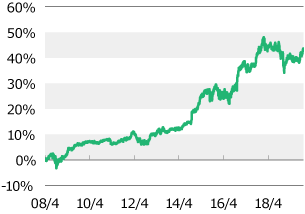

4-3. ウェイト推移

ネガティブスクリーニングが各セクターのウェイトにどのように影響しているかを示したのが図11にです。1セクターのウェイトについて、保有の場合は大体10%弱、それ以外ではゼロ(非保有)になります。2013年12月~2016年6月頃にかけて、情報通信・サービスその他は非保有の期間が多くなっていますが、これはレラティブバリューが割高になり、ネガティブスクリーニングに引っかかったためです。この間、混雑度の順位は非常に高くなっていますので、ややバブル的な様相だった可能性があります。

図11.情報通信・サービスその他 セクター

時価総額が大きく流動性が高いTOPIX500では?

5. TPX500の場合

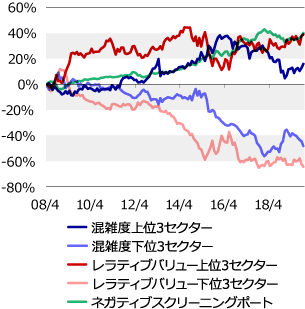

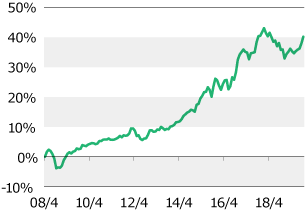

今まではTOPIX全銘柄ベースで行なっておりましたが、より時価総額が大きく流動性が高いTOPIX500でも同様の傾向が出るか見てみたいと思います。結果は図12と図13ですが、TOPIX全銘柄ベースとリターン系列の動きは類似しており、かつプラスに作用しています。傾向としての大きな差はないようです(TOPIX全銘柄ベースでも各セクター内は時価加重ウェイトを採用しているため、時価が大きいTOPIX500の影響がそもそも大きかった、とも言えるかもしれません)。

図12. (TPX500)各グループの超過収益率推移(対全セクター等ウェイトポートフォリオ)

図13.(抜粋、TPX500)ネガティブスクリーニングポート

6.月次リバランスの場合では(TOPIX500)?

ここまでの分析は日次ベースで行なっています。日次ベースの戦略はマーケットの変動を敏感に捉えられますが、一方で売買が増えるためにコスト負けすることも多くなります。売買頻度を落とすと言う意味で、月次でのリバランス戦略を検討します。他の点は今までの検証と同様です。結果は、図14および図15です。パフォーマンスが落ちましたが、まだ超過リターンはプラスを確保しています。日次や月次と言った、売買頻度が異なる場合でのパフォーマンス結果の比較は、戦略の頑健性や、その戦略自体がマーケットタイミングに強く依存しているかどうかのチェックで使われます。

図14.TPX500かつ月次リバランスの場合

図15.(抜粋、TPX500かつ月次リバランス)ネガティブスクリーニングポート

戦略がワークする場合としない場合

7. TOPIX500の上昇、下落局面では?

今回のネガティブスクリーニング戦略の簡単な局面分析をしてみたいと思います。局面分析とは、その戦略がどのような局面で機能するか、機能しないか、を確認する作業になります。癖を掴む、と言い換えても良いかと思います。

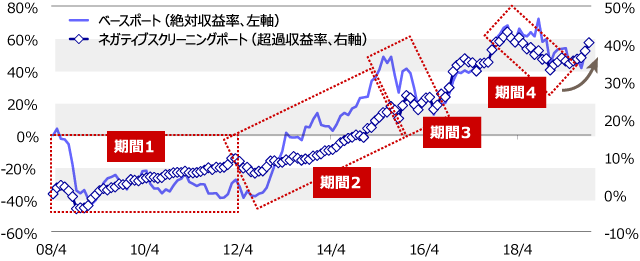

超過収益の推移と、ベースの比較対象としているTOPIX500における全セクター等ウェイトポートフォリオのリターン(以下ベースポートと呼ぶ)の推移を並べて表示したものが図16です。ベースポートが上昇や下落をする局面において、超過収益がどう動くかを確認します。なぜこれをするかというと、ネガティブスクリーニングポートがマーケットの上下動に大きく影響を受ける戦略であるかどうかを確認するためです。

まず、期間1ですが、ベースポートは上下動を繰り返しつつもどちらにも方向感が出ない期間が長く続きます。一方、ネガティブスクリーニングポートでは超過収益がゆっくりと積みあがっています。期間2ですが、このベースポート急上昇局面でも超過収益の挙動は変わらず、緩やかに伸びていきます。期間3は株式市場が不安定になり下落する局面ですが、ここでも超過収益の挙動は変わりません。これまでの期間1~3に関しては、このセクターローテーション戦略は機能しています。一方、2018/1~2018/12の期間においては、超過収益率、ベースポート共に軟調推移となりました。この期間における、混雑度とレラティブバリューの各グループの超過収益を図17で確認すると、混雑度の高い銘柄が下がり、混雑度が低い銘柄が上昇する逆回転が起こっています。一方でレラティブバリューは大きな動きありません。このことから、混雑度の観点でリターンが逆回転したが、レラティブバリューの上位、下位では測れない別の要素が作用している可能性を示唆しています。

図16.(TPX500、月次リバランス)ベースポートと超過収益の比較

図17.(図14の再掲)TPX500かつ月次リバランスの場合

局面分析の必要性と他戦略との組み合わせ

8. 結局は総合力勝負

今回のレポートでは、「混雑度」と「レラティブバリュー」を指標とした日本株17セクターのセクターローテーション戦略を構築し、そのリターンを検証しました。今回の検証期間では、超過収益はプラスとなる一方で、マイナスになるドローダウン期間も存在しました。このドローダウン期間において、混雑度とレラティブバリューの2指標では、説明できる部分が限られていました。ワークする・しない局面をより把握するには、他の情報、例えば各ファクターの推移、マクロ経済の変化、政治・経済状況等を考慮する必要があるかもしれません。言わば、より踏み込んだ分析が必要になります。このように、戦略の頑健性の確保と癖を掴むためには、分析者の様々な観点、切り口が必要になります。

最も重要な点は、勝ち続ける戦略は基本的に存在しない、ということです。各戦略の得意・不得意局面等の特性を把握し、他の戦略との組み合わせ方法等を模索していくことが、より良いポートフォリオを構築するために大切です。つまり、様々な戦略に関する幅広い知識だけでなく、各戦略への深い理解、新戦略を研究開発する能力、各戦略を組み合わせるための最適化手法の工夫等、総合力が重要になるのです。

参考文献

- William Kinlaw, Mark Kritzman and David Turkington. “Crowded Trades: Implications for Sector Rotation and Factor Timing.” The Journal of Portfolio Management July 2019

- Kritzman, M., Y. Li, S. Page and R. Rigobon. “Principal Components as a Measure of Systemic Risk.” The Journal of Portfolio Management Summer 2011

クオンツトピックス

関連記事

- 2025年04月04日号

- 【アナリストの眼】一度は読んでみたい「監査報告書」

- 2025年03月24日号

- 【アナリストの眼】米国におけるESGの動向と受託者責任

- 2025年03月24日号

- 大規模言語モデル(BERT)を用いたアナリストレポート解析

- 2025年03月21日号

- 機械学習を用いたシクリカル株投資(後編)

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

「クオンツトピックス」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。