クオンツトピックス

No.14

混雑度とレラティブバリューによる日本株セクターローテーション戦略 2

2019年12月06日号

投資工学開発室

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

投資工学開発室

髙野 幸太

ニッセイアセット入社後、ファンドのリスク管理、マクロリサーチ及びアセットアロケーション業務に従事。17年4月より投資工学開発室において、主に計量的手法やAIを応用した新たな投資戦略の開発を担当する。

相対的な割高・割安を示すレラティブバリュー

2. レラティブバリュー

参考文献1に則り、レラティブバリューを計算します。ここで言うレラティブバリューとは、割安か割高かを判断するための指標であり、参考文献1ではPBRを使っています。本レポートではPBRの逆数であるBPRを採用します。個別銘柄でBPRを計算し、セクター毎に時価加重BPRを算出します。

2-2. ノーマライズ

割安、割高の概念について、過去と比較できるようにノーマライズを行います。これは簡単で、直近のBPRを過去5年間の平均で割って算出します(参考論文は10年)。

(式6)

t日ノーマライズBPR = (t日BPR)/ (過去5年間の平均BPR)

2-3. セクター間でのレラティブバリュー

ノーマライズしたBPRをセクター間比較するために、もう一段階データを加工します。対象のセクターのノーマライズしたBPRを、そのセクターを含まない他の全セクターの平均値で割っていきます。

(式7)

t日レラティブバリュー

= (該当セクターのt日ノーマライズBPR) / (該当セクター以外のt日ノーマライズBPRの平均)

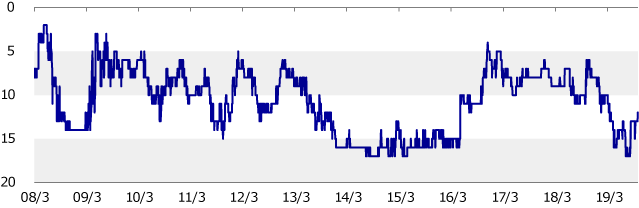

2-4. セクター間のヒストリカル推移

算出したレラティブバリューを、さらに同日で17セクター内で順位化します。順位1がもっともレラティブバリューが高い(BPRベースなので割安)ようにしています。例として、情報通信・サービスその他セクターの相対順位の時系列推移を以下に示します。

図4. レラティブバリューの相対順位 (情報通信・サービスその他)

リターン傾向の把握

3. 戦略毎のリターン傾向分析

さて、混雑度とレラティブバリューが計算されています。これらの指標を参照した場合、どのようなパフォーマンス推移になるか確認してみます。

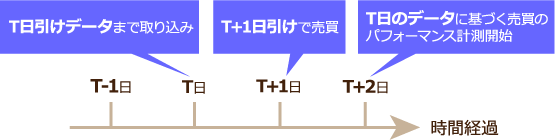

3-1. リターン計測ルール

まずは日次ベースで検証します。リバランスと対応するリターンのルールですが、2日間のラグを取ります。具体的には、T日までのデータを使って各指標を計算しますが、リバランスが実行されるタイミングは翌日T+1日の引けの価格にしています。よって、T日のデータによるリバランス結果のパフォーマンス計測はT+2日のリターンからになります(やや保守的です)。

図5. タイミングの確認

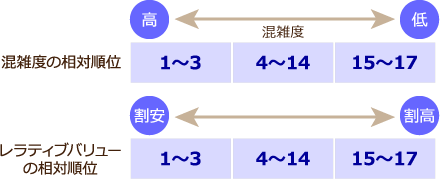

3-2. 分類ルール

混雑度とレラティブバリューは、上位3セクター、下位3セクター、中位11セクターの分類にします(17業種を5分位に割ると3.4であり、上位3セクターと下位3セクターは5分位の最上位と最下位にそれぞれ該当します)。

図6. 両指標の分類ルール

3-3. ウェイトルール

今回は等ウェイトルールを採用します。各セクター内では個別銘柄は時価加重ウェイトになっていますが、セクター間のリターン合成は等ウェイトにしています。

3-4. ヒストリカルリターン

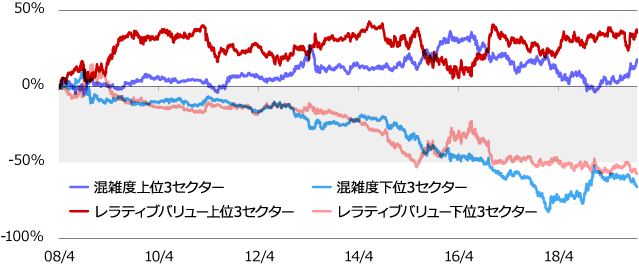

混雑度とレラティブバリュー単体における、各分類リターンの時系列推移を以下に図示します。明確にプラスとマイナスの分類があるのがポイントになり、ここからネガティブスクリーニングの可能性を検討します。

図7. 各分類のヒストリカルリターン推移(対全セクター等ウェイトポートフォリオ)

両指標によるネガティブスクリーニング

4. ネガティブスクリーニング

一定のルールにより、そのルールを満たさない対象を投資対象から外す作業をネガティブスクリーニングと言います。今回はこのルールの適用可能性を検討します。なお、ネガティブスクリーニングおいては、「単純に結果としてのパフォーマンスが良くなる」、ではなく、スクリーニング対象とする部分に説明、ロジックが成り立つかどうかが重要です。

4-1. 混雑度下位3セクターまたはレラティブバリュー下位3セクターに該当するセクター

今回は、混雑度下位3セクターとレラティブバリュー下位3セクターをネガティブスクリーニングの対象にします。混雑度の下位3セクターについては、抽象的ですが、その時点の相場において注目度が低い、言い換えれば不人気銘柄、とも言えます。レラティブバリュー下位3業種については、BPRベースで大きくオーバーバリューになっているセクターを除外するためのスクリーニングになり、言わばバブル的な動きになっている(またはなっていた)セクター群を除外することになります。この両指標を組み合わせた場合のセクター群の特性を示したものが図8です。この9マスのうち、混雑度下位3セクターまたはレラティブバリュー下位3セクターに該当するセクター(灰色ぬりの部分)をネガティブスクリーニングとしてポートフォリオから除外します。このネガティブスクリーニングでは、組み合わせによりバブルセクターやバリュートラップ※セクター等を除外することを意図しています。

- バリュートラップ:割安を測る指標で見ると割安だが、株価上昇による割安感の解消が行われず、割安状態が継続する銘柄

図8.ネガティブスクリーニングのロジック

| 混雑度 | ||||

|---|---|---|---|---|

| 高位 1~3位 | 中位 4~14位 | 低位 15~17位 | ||

レラティブバリュー |

高位(割安)1~3位 |

混雑度が高い(注目度が高い)が割安であり、株価の行きすぎ感は低い。 | 混雑度は中位。株価は行きすぎでもなく、バリュートラップの可能性は低い。 | 割安だが混雑度が低い(不人気)。バリュートラップの可能性。 |

中位4~14位 |

混雑度が高いが割高まではいかず、株価の行きすぎ感は高くない。 | 今回の指標では大きな特徴を捉えられないセクター群 | 混雑度が低い (不人気) |

|

低位(割高)15~17位 |

混雑度が高く、かつ割高。株価の行きすぎの可能性。 | 割高 | 割高かつ混雑度が低い(不人気) | |

クオンツトピックス

関連記事

- 2025年04月04日号

- 【アナリストの眼】一度は読んでみたい「監査報告書」

- 2025年03月24日号

- 【アナリストの眼】米国におけるESGの動向と受託者責任

- 2025年03月24日号

- 大規模言語モデル(BERT)を用いたアナリストレポート解析

- 2025年03月21日号

- 機械学習を用いたシクリカル株投資(後編)

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

「クオンツトピックス」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。