金融市場NOW

米利上げで金利は一方的な上昇が続くのか?

2022年02月24日号

- 金融市場の動向や金融市場の旬な話題の分析と解説を行います。

前回利上げ時は、初回利上げ後に10年国債利回りは一旦低下

- 高止まりするCPIを受けて、米10年国債利回りは上昇基調。

- 前回の利上げ局面では、初回利上げ後に米10年国債利回りはいったん低下。

- 市場は2022年内に6回程度の利上げを織り込むが、CPI次第では利上げペースが遅くなる可能性も。

高いCPIを受け、米10年国債利回りが上昇

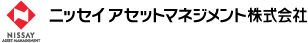

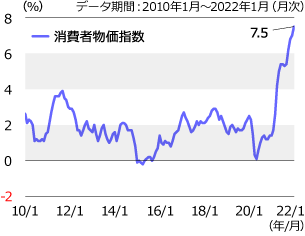

米国では2021年3月以降11カ月連続で、CPI(消費者物価指数)がFRB(米連邦準備制度理事会)が目標とする前年同月比+2.0%を上回る状態が続いています(グラフ1)。市場では、高止まりするCPIを背景にFRBの利上げペースが速くなるとの懸念が生じ、足元の米10年国債利回りは一時新型コロナウイルス感染拡大前の2019年7月以来の2%を超える水準まで上昇しました(グラフ2)。

グラフ1:米国CPIの推移

- 出所:ブルームバーグのデータをもとにニッセイアセットマネジメント作成

グラフ2:政策金利、10年国債利回り、社債利回りの推移

- ※政策金利はフェデラル・ファンド金利の誘導目標の下限値

社債の利回りは、米10年国債利回り+社債スプレッド

社債スプレッド:Bloomberg Barclays USD Liquid Investment Grade Corp Average OAS - 出所:ブルームバーグのデータをもとにニッセイアセットマネジメント作成

前回利上げ局面の金利の動き

次回3月に開催されるFOMC(米連邦公開市場委員会)において、FRBの利上げはほぼ確実視されています。利上げが実施されれば、2018年12月以来3年3カ月ぶりとなります。

前回の利上げ局面(2015年12月利上げ開始)では、利上げ開始前から米10年国債利回りは上昇基調となり、利上げが実施されると材料出尽くし感等から、一旦利回りは低下しました(グラフ2)。その後の追加利上げで再び利回りは上昇基調となったものの、政策金利の上昇幅と比較して10年国債利回りの上昇幅は緩やかなものとなりました(グラフ2)。

米国の投資適格社債と10年国債利回りとのスプレッド(利回りの差)は、利上げ開始とともに縮小基調を強めました。米10年国債利回りは上昇したものの、景気回復に伴う企業業績の改善で信用リスクが低下したことによりスプレッドが縮小し、投資適格社債の利回りは落ち着いた動きとなりました(グラフ2)。

前回の利上げ時とは環境が異なるものの、ゼロ金利からの利上げという点では同じであることから1つの参考となるものと考えられます。

市場は年内に6回程度の利上げを織り込むが

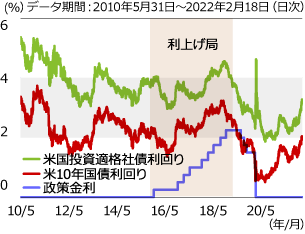

グラフ3:金利先物市場から算出された利上げ見通し

- 出所:ブルームバーグのデータをもとにニッセイアセットマネジメント作成

直近(2月18日時点)の金利先物市場から算出される2022年の利上げ回数の織り込みは6回(1.5%)程度となっています。2021年12月末時点では3回程度(0.75%)の織り込みとなっていました(グラフ3)。高止まりするインフレ率により利上げペースが速まるとの見通しとなっていると考えられることから、仮に利上げによってインフレ率が落ち着きを見せるようなことがあれば、市場の利上げの織り込みが剥落し、金利上昇が一服する可能性もありそうです。

金融市場動向

関連記事

- 2025年03月14日号

- 【マーケットレポート】投資環境(現況と見通し):マンスリーレポート3月号

- 2025年03月12日号

- 【マーケットレポート】REITレポート「豪州リート市場レポート(2025年3月号)」

- 2025年03月10日号

- 【マーケットレポート】J-REITレポート「J-REIT市場現状と今後の見通し(2025年3月号)

- 2025年02月26日号

- 【マーケットレポート】REITレポート「グローバルリート市場レポート(2025年2月号)」

- 2022年08月15日号

- 【金融市場動向】投資家は債券投資のタイミングを探る

「金融市場動向」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。