アナリストの眼

海運企業の中からPBR 1倍越えは出てくるか?

掲載日:2023年08月29日

- アナリスト

-

投資調査室 野田 健介

前回のアナリストの眼でも触れたように、PBR1倍割れ企業への注目が集まっています。そんな中、コンテナ船事業の収益が急回復した海運大手3社(日本郵船、商船三井、川崎汽船)のPBRは1倍未満にとどまっており、資本効率改善に向けた今後の展開に注目しています。

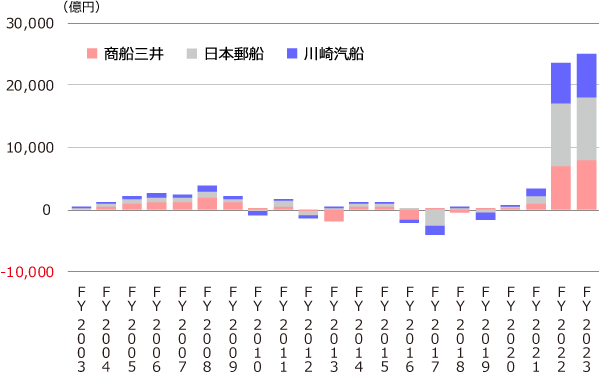

海運業界は2000年代に中国の需要急拡大の恩恵を受けて利益を伸ばしましたが、リーマンショック以降、厳しい業績が続いていました。各社は戦略の見直しを行った末、特に業績の厳しかったコンテナ事業をスピンオフし、Ocean Network Express Pte. Ltd.(ONE)として事業統合し、日本郵船、商船三井、川崎汽船の持株会社として再生しました。その後、コロナ禍のサプライチェーン混乱を機に業界環境が好転し、持分化したONEの成功で海運大手3社の純利益合計は2兆円を超えました。

純利益3社合計

- 出所:Bloombergより

しかし、市場からの評価は低いままで、各社のPBRは1倍未満にとどまっています。弊社の吉野のレポートでは、ROEが8%を超えてくるとROEとPBRの相関が高まりやすいと紹介されていますが、当該3社についてはその相関が見られません。

(2023年3月末)

| ROE | PBR | |

|---|---|---|

| 商船三井 | 50% | 0.6 |

| 日本郵船 | 48% | 0.6 |

| 川崎汽船 | 58% | 0.5 |

いずれもPBRが低水準にとどまっている最大の背景は、海運事業の高い市況特性にあると考えます。リーマンショック以降続いた長期の業績低迷と、収益ボラティリティの激しさゆえに、市況悪化局面の業績底抜け懸念を払しょくできない状態にあります。

東京証券取引所からの要請もあり、経営戦略策定におけるPBR底上げの重要度は増しているようで、先日発表された各社の中長期戦略からも、企業価値向上に向けた意志を感じることができます。特にキャッシュアロケーション戦略には各社の特徴が出ており、差別化のポイントとなっているようです。

商船三井は積極投資を選好し、利益の7割を“非”海運を含めた複数の成長事業に投資を行うことで、緩やかに海運事業のエクスポージャーを縮小させる意向を示しました。日本郵船は商船三井と同様に積極的な投資姿勢ですが、本業である海運に関連する分野に投資を絞るとしています。一方の川崎汽船は、2023年度からの5か年計画中に4,000-5,000億円規模の株主還元を実施すると発表しており、既存事業以外の投資には極力お金を使わずに株主還元を強化しつつ、事業の選択と集中を進める方針です。

3社それぞれ特徴のある財務戦略を示しておりますが、企業各々がこの決断に至った背景、企業価値の捉え方や競争要因分析を理解した上で、成果が伴うか否かを担当アナリストとして分析しています。

VUCA(Volatility(変動性)、Uncertainty(不確実性)、Complexity(複雑性)、Ambiguity(曖昧性)という4つの単語の頭文字をとった言葉)と呼ばれるような将来の需給予測が難しい時代のなか、船舶のような長期資産を元手に収益を稼ぐビジネスモデルを継続するために、ESG経営を高めることはますます重要になっています。「G:ガバナンス」における中長期経営戦略や財務戦略はもちろんのこと、「E:環境」「S:社会」との関係性を強める施策が今後より重要になると考えています。例えば「E」の強化を通じて荷主との中長期契約が増加すると、収益安定性が高まり株価ディスカウントの解消に繋がるでしょう。

今年の夏は猛暑で、世界平均気温は17度を超え過去最高と言われていますが、環境対応の重要度は年々高まっています。これまで輸送時にどれだけの温室効果ガス(GHG)が排出されているのかが意識されることはありませんでしたが、今後は計測し、抑制することが事業活動上必須になる可能性が高いと考えています。その時、GHG削減で優れた輸送サービスを提供できる海運企業は、明確な差別化が可能になるでしょう。また、GHG計測の作業負荷を減らすため、信頼のおける提携先との中長期契約が増える可能性もあります。これらのチャンスを生かすことができれば、海運市況にかかわらず安定した輸送需要の獲得が可能になるでしょう。

海運大手3社のPBRは1倍未満にとどまっていますが、各社GHG削減に関連する取り組みや開示を増やしており、その動向に注目しています。徐々に競争力に差が出てくる可能性があり、株価のアップサイドを見逃さず、弊社のパフォーマンスに貢献できるよう努めたいと思います。

アナリストの眼

関連記事

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

- 2025年01月23日号

- 成長性を評価する定量指標(1)

- 2025年01月17日号

- 【アナリストの眼】データが導くヘルスケアのイノベーション

- 2024年12月13日号

- 【アナリストの眼】食品企業の挑戦:インフレ継続をチャンスに変えられるか

- 2024年11月18日号

- 【アナリストの眼】KDDIがローソンと挑む「ソーシャル・インパクト」は、株主の期待に応えられるか?

「アナリストの眼」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。