金融市場NOW

2013年の主要国の株式・通貨騰落率から考えてみよう

2014年02月17日号

- 金融市場の動向や金融市場の旬な話題の分析と解説を行います。

先進国と新興国の"デ・カップリング"

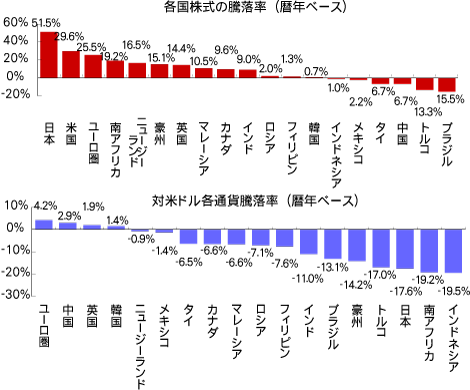

2013年の主要国の株式・通貨騰落率をみると、新興国が概ねマイナスだったのに対し、先進国は概ねプラスのパフォーマンスとなりました(デ・カップリング)。昨年5月以降、米国の量的緩和縮小開始への警戒感が高まり、投資家はリスク回避的な姿勢を強めました。新興国から投資資金を引き揚げる投資家が増加したと思われます。また、値動きが大きくなったのは、新興国市場の市場規模が先進国よりも小さいことによるものと考えられます(グラフ1)。

グラフ1:2013年、主要国の株式・通貨の騰落率

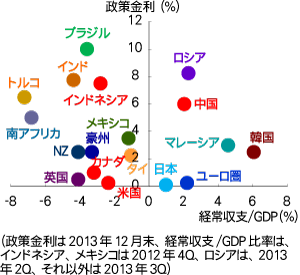

新興国間の"デ・カップリング"

グラフ2:主要国の経常収支/GDP比率と政策金利

また、新興国の中でも個々の国によって異なる動きとなりました(デ・カップリング)。その要因は、新興国には安定成長に入った国、発展途上の国など国によって成長ステージの違いがあることや、資源を有する国、労働人口の多い国など成長の原動力も異なることなどが考えられます。投資資金の流出が著しく、通貨が下落しインフレとなることを防ぐために利上げを余儀なくされた国(ブラジル、インド、インドネシアなど)の通貨が大きく下落する傾向がみられました。これらの国の経常収支/GDP比率はマイナスです。また、株式についても、経常収支/GDP比率がマイナスかつ政策金利水準が高く政権が不安定な国(ブラジル、トルコ、インドネシアなど)の下落率が大きくなりました(グラフ2)。

2014年の新興国の動向

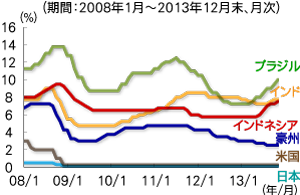

グラフ3:主要国の政策金利の推移

2014年の新興国市場については、各国の選挙と金融政策等に注目したいところです。選挙については、インドは4~5月に総選挙、インドネシアは4月に総選挙、7月に大統領選挙、トルコは6~8月に大統領選挙、南アフリカは4~6月に総選挙、ブラジルは10月に大統領選挙が予定されています。金融政策については、連続利上げを実施した国(ブラジル、インド、インドネシアなど)に注目したいところです。投資資産としては連続利上げにより、相対的に高い金利水準となった新興国の債券にも注目したいところです(グラフ3)。IMFの経済成長率見通し(昨年10月発表)では、新興国は、2014年+5.1%、2015年+5.4%。新興国はたしかに「成長の壁」に直面していると思われますが、相対的に高い成長率は維持するものと思われます。

- デ・カップリング・・・一般的には、連動(カップリング)して動いていたものが連動しなくなる現象。

金融市場動向

関連記事

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

- 2025年01月23日号

- 成長性を評価する定量指標(1)

- 2025年01月17日号

- 【アナリストの眼】データが導くヘルスケアのイノベーション

- 2024年12月13日号

- 【アナリストの眼】食品企業の挑戦:インフレ継続をチャンスに変えられるか

- 2024年11月18日号

- 【アナリストの眼】KDDIがローソンと挑む「ソーシャル・インパクト」は、株主の期待に応えられるか?

「金融市場動向」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。