景気や株価の意外な法則

No.50

従業員持株会保有比率と株式パフォーマンス

2024年01月04日号

投資工学開発部

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

- 従業員持株会の保有比率が高い企業の株式パフォーマンスは高い。

- 従業員持株会の保有比率の“水準”に加え、“変化”の情報もあわせて企業を選別する投資戦略の有効性を検証。

今号では、従業員持株会の保有比率と、株式のパフォーマンスの関係を取り上げます。従業員持株会とは、一般的に、“加入した従業員が、毎月給与から一定額を天引きされて、勤めている企業の株式を積み立て購入する”という制度です。

東京証券取引所(東証)では毎年、上場企業を対象に従業員持株会状況を調査して、その結果をウエブサイトで公表しています。直近の公開分である2023年6月では、2021年3月末の状況が示されています。持株会の加入者数を見ると、毎年、増加していることが分かります。2021年の加入者は298万人と前年比1.6%増です。ここ数年は、毎年1.5%程度、増え続けています。こうした傾向には、個人投資家に“投資”の重要性への認識が高まっていることが背景にあると考えています。

従業員にとって持株会に加入するメリットしては、株式投資が身近な感覚で行えるということがあります。企業側は持株会への加入を促すために、従業員に1割程度の奨励金を付与する企業が多いこともあります。企業から奨励金がもらえるなら、持株会に加入しようと考える従業員も少なくないようです。

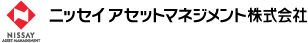

図1:従業員持株会の保有比率が高い企業の株式パフォーマンス

- ・分析期間は2011年7月から2023年7月まで。各年の数値はそれぞれ6月末時点、2011年から累積。

- ・TOPIX構成企業のうち3月期決算企業を対象。毎年6月末時点で明らかになっている従業員持株会の保有比率より算出。

- 出所:東京証券取引所と日本経済新聞社のデータを基に、ニッセイアセットマネジメント作成

一方、企業側から見た従業員に持株会を奨励する理由には、従業員に安定株主になってもらうなど、いくつかのメリットがあります。中でも大きな理由は、従業員の仕事のモチベーションを高めることにつなげたいというものです。従業員それぞれの頑張りが反映されて会社の業績が良くなれば、配当金が増えたり、株価が上昇したりするかもしれません。従業員の株主としての経営への参画意識の高まりが期待されます。こうしたことから、“従業員持株会の保有比率が高い企業は、業績や株式パフォーマンスも良くなるのではないか”と考えられます。そこで、従業員持株会の保有比率の銘柄選択効果を検証していきます。

分析は次の様に行います。TOPIX構成銘柄のうち3月期決算企業をユニバースとします。毎年6月末時点で従業員持株会の保有比率が3%以上の企業を対象に、それぞれの銘柄に対して等金額で投資した累積パフォーマンスが図1です。比較のために、ユニバースのうち“それ以外”の銘柄に等金額投資したパフォーマンスも示しました。2011年6月末をスタートとした比較になりますが、”従業員持株会の保有比率が3%以上の企業”のパフォーマンスが”それ以外”を上回っていることが分かります。とりわけ、近年にかけてパフォーマンスの差が広がっていることから、従業員持株会の保有比率が高い企業への投資戦略が、時代の流れの中で有効性を高めていることが注目されます。

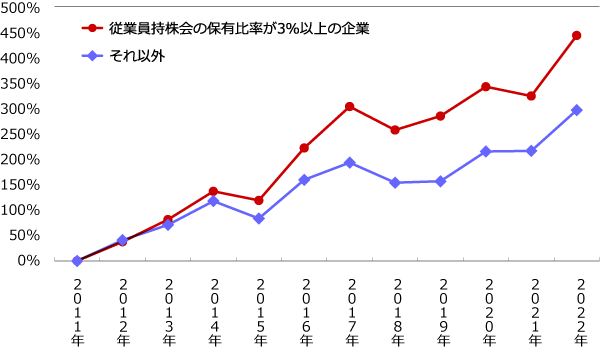

従業員持株会の保有比率を使った投資戦略の効果を高めるため、”保有比率の水準(3%以上)”の条件に加えて、“保有比率の変化“も基準として使うことが考えられます。保有比率が増えることは、それだけ働くモチベーションを高める従業員が企業内に増えることにつながるからです。そこで、従業員持株会の保有比率の”水準”と”変化”の2つの情報を使った戦略を考えてみました。図2は、図1で用いたものと同様に、TOPIX構成銘柄のうち3月期決算企業をユニバースとしています。まず、毎年6月末時点で、従業員持株会の保有比率が3%以上の企業に絞ります(条件1)。さらに、3年前と比べて従業員持株会の保有比率が0.2%以上高まった企業という条件を加えます(条件2)。

図2:毎年6月末のポートフォリオの見直し

- 出所:ニッセイアセットマネジメント作成

このように2つの条件で選定した企業を対象に、それぞれの銘柄に対して等金額で投資した累積パフォーマンスが図3です。比較のために、図1で示した従業員持株会の保有比率が3%以上という“水準”だけを用いたケースのパフォーマンスも示しました。”従業員持株会の保有比率が3%以上で、3年前と比べて0.2%以上増えた企業”のパフォーマンスが、”水準”だけを用いたケースのパフォーマンスを上回っています。従業員持株会の保有比率の”水準”と”変化”の2つの情報を用いると、より効果的な投資戦略となることが分かりました。

図3:従業員持株会の保有比率の水準が高く、比率も高まった企業の株式パフォーマンス

- ・ 分析期間は2011年7月から2023年7月まで。各年の数値はそれぞれ6月末時点、2011年から累積。

- ・ TOPIX構成企業のうち3月期決算企業を対象。毎年6月末時点で明らかになっている従業員持株会の保有比率より算出。

- 出所:東京証券取引所と日本経済新聞社のデータを基に、ニッセイアセットマネジメント作成

- 参考文献:Randall Morck, Andrei Shleifer, and Robert W. Vishny(1988)“Management ownership and market valuation: An empirical analysis”, Journal of Financial Economics 20, pp.293-315.

景気や株価の意外な法則

関連記事

- 2025年04月04日号

- 【アナリストの眼】一度は読んでみたい「監査報告書」

- 2025年03月24日号

- 【アナリストの眼】米国におけるESGの動向と受託者責任

- 2025年03月24日号

- 大規模言語モデル(BERT)を用いたアナリストレポート解析

- 2025年03月21日号

- 機械学習を用いたシクリカル株投資(後編)

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

「景気や株価の意外な法則」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。