景気や株価の意外な法則

No.49

役員保有比率を高めた企業のパフォーマンス

2023年11月21日号

投資工学開発部

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

- 役員保有比率が高まると基本的に市場で株価が高く形成される。

- 役員保有比率が3年前と比べて0.1%以上増えたが、役員保有比率は50%未満の企業を選別する投資戦略の有効性を検証。

今回は役員が保有する株式比率を高めた企業の株式パフォーマンスを検証してみました。

さて、“株主になる”ということは、どういうことでしょうか。東京証券取引所(東証)のウエブサイトで確認すると、“株主になるということは、会社の持ち主になる”と記されています。これは会社法が根拠になっています。一方、会社を経営しているのは社長をはじめとした取締役などの役員です。これが会社の基本的な原則、「所有と経営の分離」です。所有と経営の分離には多くのメリットがあります。企業経営をするには知識、経験やノウハウが必要です。株主にとって役員など専門家である経営者に経営を任せられることは大きなメリットの1つです。実際に経営者が株主のための経営を行えば、株主価値が高まっていくと考えられます。

しかし、グローバル比較では日本のROE(株主資本利益率)は見劣っており、株主のために企業が十分な利益を稼いでいない、PBR(株価純資産倍率)の1倍割れ企業が多く、企業価値が市場で十分に評価されていないといった問題点が指摘されています。今年3月には、東証から「資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて」が公表されました。企業が収益性を上げて、市場価値を高めていくための方針が示されています。今後、経営者には一層、株主価値を高めていく経営が求められるでしょう。

経営者が保有する株式比率が高まれば、経営者が株主のための経営をするモチベーションにつながるとされています。企業価値を高めて、株価が上がれば、役員など経営者にとっても自身が保有する株高のメリットが享受できるからです。

伝統的なファイナンスの分野では、これまでにも経営者の株式保有比率と企業価値との関係を分析する検証が行われてきました。1988年にMorckらの学者が発表した論文の中では、“経営者の株式保有が増えるにつれて企業の市場価値が上昇する”ことが示されました。ただし同時に、経営者の保有比率が一定の水準を超えると市場価値が低下することも指摘されました。これについて、同論文では経営者が他の株主に抵抗できるほど保有すると、企業価値を高めるよりも私的な利益を追求するようになるからではないかと説明されています。これがエントレンチメント(経営者の保身)効果と呼ばれるものです。

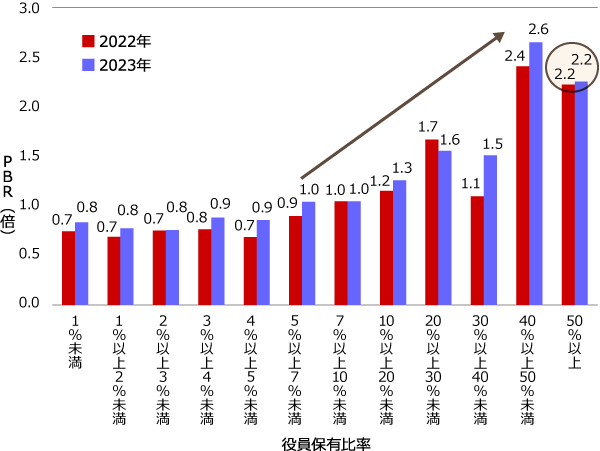

そこで、日本株に関して役員保有比率と市場価値との関係を観察しました。役員保有比率は日本経済新聞社から提供されるデータを用いました。分析対象はTOPIX(東証株価指数)構成銘柄のうち3月期決算企業としたため、有価証券報告書が公表される6月末の数値としています。なお、市場価値の尺度にはPBRを用いました。結果を図1に示しています。

図1:役員保有比率別に見た平均PBR

- ・分析時点は2022年6月末と2023年6月末時点。

- ・TOPIX構成企業のうち3月期決算企業を対象。毎年6月末時点で明らかになっている役員保有比率に対して、自己資本と時価総額のレシオからPBRを算出。

- 出所:日本経済新聞社のデータを基に、ニッセイアセットマネジメント作成

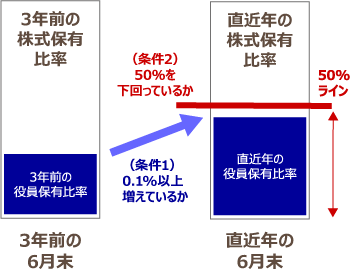

図2:毎年6月末のポートフォリオの見直し

- 出所:ニッセイアセットマネジメント作成

図1では、直近年の2023年6月と2022年6月の2年間を観察しました。図中の丸印は2.2倍となっています。これは、役員保有比率が「50%以上」の企業を平均するとPBRが2.2倍ということです。1つ下の役員保有比率が「40%以上50%未満」では2023年のPBRは2.6倍と、それを上回っており、日本でもエントレンチメント効果が見られることが分かります。そして、「40%以上50%未満」までは、役員保有比率が高まるにつれて概ね平均PBRも高まっています。これも米国での検証結果と整合的でした。つまり、日本でも役員の株式保有が増えるにつれて市場価値が高まるが、保有比率が一定水準を超えると市場価値が低下することが分かります。

こうした傾向から投資戦略を考えてみました。シンプルなものとして役員保有比率の高低を投資尺度とすることも考えられます。しかし、図1で示した通り、役員保有比率が高い企業は、既に株価が市場で高く形成されています。将来の株価の上昇を期待するならば、“役員保有比率が高まる(変化がプラス)”ということに注目すべきでしょう。そこで、図2の戦略を考えました。毎年1回、6月末にポートフォリオを見直す戦略としています。

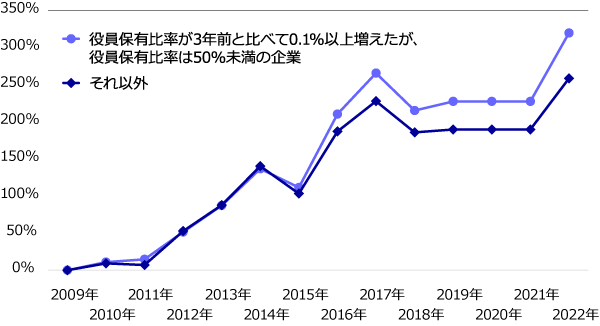

図2は、図1で用いたものと同様に、TOPIX構成銘柄のうち3月期決算企業をユニバースとしています。毎年6月末時点で、3年前と比べて役員保有比率が0.1%以上高まった企業に絞ります(条件1)。さらに、エントレンチメント効果を排除するため条件を設定します。役員保有比率が50%を下回っているという条件を加えます(条件2)。役員保有比率が50%を超えると、会社の支配権を持ってしまいエントレンチメント効果が高まると考えられるからです。このように2つの条件で選定した企業を対象に、それぞれの銘柄に対して等金額で投資した累積パフォーマンスの結果が図3です。比較のために、ユニバースのうち“それ以外”の銘柄に等金額投資したパフォーマンスも示しました。2009年6月末をスタートとした比較になりますが、”役員保有比率が3年前と比べて0.1%以上増えたが、役員保有比率は50%未満の企業”のパフォーマンスが上回っていることが分かります。とりわけ、近年にかけて株主価値を高めるための企業経営が重要視される中でパフォーマンスの差が広がっていることから、役員保有比率が高まった企業の投資戦略が、時代の流れの中で有効性を高めていることが注目されます。

図3:役員保有比率を高めた企業の株式パフォーマンス

- ・分析期間は2009年7月から2023年6月まで。各年の数値はそれぞれ6月末時点。リターンは2009年から累積。

- ・TOPIX構成企業のうち3月期決算企業を対象。毎年6月末時点で明らかになっている役員保有比率より算出。

- 出所:東京証券取引所と日本経済新聞社のデータを基に、ニッセイアセットマネジメント作成

- 参考文献:Randall Morck, Andrei Shleifer, and Robert W. Vishny(1988) “Management ownership and market valuation: An empirical analysis”, Journal of Financial Economics 20, pp.293-315.

景気や株価の意外な法則

関連記事

- 2025年04月04日号

- 【アナリストの眼】一度は読んでみたい「監査報告書」

- 2025年03月24日号

- 【アナリストの眼】米国におけるESGの動向と受託者責任

- 2025年03月24日号

- 大規模言語モデル(BERT)を用いたアナリストレポート解析

- 2025年03月21日号

- 機械学習を用いたシクリカル株投資(後編)

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

「景気や株価の意外な法則」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。