景気や株価の意外な法則

No.48

研究開発費を増やした企業への投資について

2023年08月23日号

投資工学開発部

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

- サスティナブル経営において研究開発投資は重要である。

- 前年と比べて研究開発費を増やしただけでは、株式パフォーマンスは厳しい。

- 継続的に研究開発費を増やし、売上げも拡大している企業の株式パフォーマンスは良好。

近年、企業が持続的に成長していくための経営、すなわち“サスティナブル経営“を目指す上で、研究開発投資が注目されています。研究開発費は一部の開発費を除いて“費用”として計上されるため、研究開発費の発生年度では“利益”を減らす要因になります。一方、将来の新技術の発見や新製品の開発につながれば、将来の売上げや利益の拡大というサスティナブルな企業の成長をもたらすものです。今号では、研究開発費を増やした企業の株式パフォーマンスを観察して、投資尺度として利用する上での留意点を取り上げます。研究開発費を投資尺度に用いる場合には、研究開発費を総資産や売上高で除して、企業の規模に対応してどの程度の研究開発費を投じているのかを捉える方法もあります。しかしながら、今号では、“研究開発費を増やしていること”に着目しました。研究開発費を“増やす”という行動は、以前よりも企業が将来の成長への期待を“増やしている”と考えられるからです。こうした将来への期待が評価されて株高になると考えたからです。

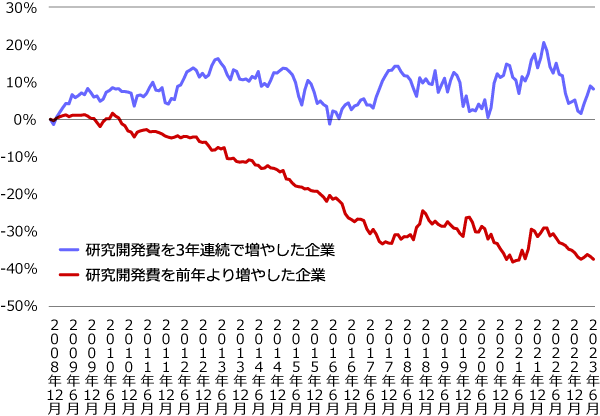

図1:研究開発費を増やした企業の株式パフォーマンス

(対ベンチマーク累積超過リターン)

- ・分析期間は2009年1月から2023年6月まで。TOPIX構成企業のうち4年度連続で研究開発費のデータを取得できた企業を対象。

- ・「研究開発費を前年より増やした企業」は、毎月末時点で判明している直近の本決算の研究開発費が前年度と比べて増加している企業を対象に等金額投資した場合のリターンから、同月のユニバース全体に等金額投資した場合のリターンを引いた超過分を求め、2009年1月から累積。

- ・「研究開発費を3年連続で増やした企業」は、毎月末時点で判明している直近の本決算までの3年度、各年度の研究開発費が前年度と比べて増加している企業を対象に等金額投資した場合のリターンから、同月のユニバース全体に等金額投資した場合のリターンを引いた超過分を求め、2009年1月から累積。

- 出所:日本経済新聞社のデータを基に、ニッセイアセットマネジメント作成

株式パフォーマンスを検証します。具体的な検証方法は次の通りです。2008年12月から、毎月末にTOPIX(東証株価指数)の構成銘柄を対象に、直前の本決算の年度の研究開発費が、その前年度の研究開発費より増えたかどうかを基準としました。こうして選んだ銘柄に等金額投資したポートフォリオの翌月のリターンを求め、一方で、研究開発費のデータが取得できるTOPIXの構成銘柄(ユニバース全体)に等金額投資した場合のリターンを引いて超過部分を計算します。超過リターンを計算する理由は、ユニバース全体の平均的なリターンと比べて、研究開発費を増やした企業のリターンがどの程度上回っているかを見るためです。検証期間のエンドとなる2023年6月まで、2009年1月以降の超過リターンを毎月累積した推移を観察していきます。

結果は意外なものとなりました。図1の「研究開発費を前年より増やした企業」(赤グラフ)は足元にかけて一貫して右肩下がりです。これは研究開発費を前年と比べて増やした企業の株式パフォーマンスが厳しいことを示しています。研究開発費を増やすことで「費用負担増⇒利益縮小」の側面が市場で意識されるからかもしれません。また、ある年にだけ研究開発費を増やしても、たまたまその年の業績が良く予算に余裕があったからで、企業がサスティナブル経営を目指しているとは言えないでしょう。数年間にわたって研究開発費を増やしていることが、将来の成長を目指す企業の姿勢を示しているのかもしれません。

図1には、直前の本決算の年度まで「研究開発費を3年連続で増やした企業」に絞った場合の株式パフォーマンスも示しました(青グラフ)。「研究開発費を3年連続で増やした企業」のグラフも、右肩下がりではありませんが、上下変動を繰り返す形となっており、株式パフォーマンスが良いとは言えません。そこで、さらにもう1つの条件を加えてみることにしました。研究開発費を3年連続で増やしただけでなく、“その間に売上高も増えている”という基準も追加したものです。これは、研究開発費を増やしていく中で、企業が研究開発を活かして新商品の開発などに成功し、売上げの拡大にまでつなげることができたのかどうかを見るためです。具体的な銘柄の絞り込みは次のように行います。ここでは2023年7月末時点のケースとします。

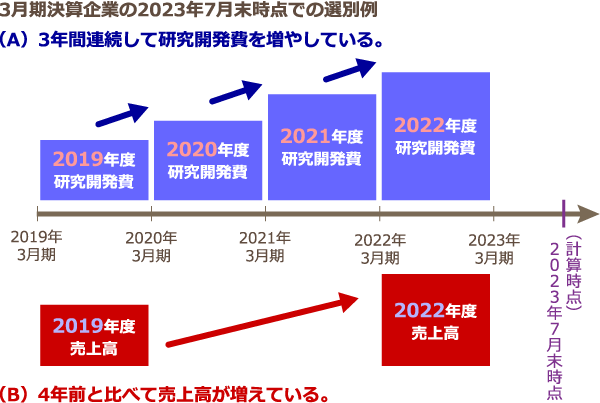

図2:研究開発費を3年間連続で増やし、その間に

(4年前と比べて)売上高が増えた企業の選別方法

- 出所:ニッセイアセットマネジメント作成

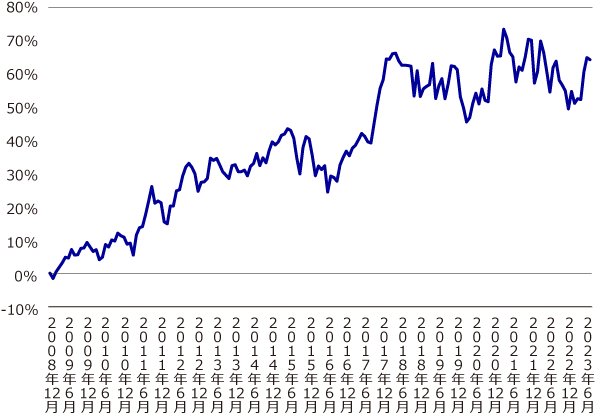

2023年7月末時点では、既に2023年3月期の決算が判明していますので、2022年度の研究開発費が取得可能です。まず、”3年間連続して研究開発費を増やしている”という条件は、2019年度の研究開発費より、2020年度のそれが大きく、さらにその水準を2021年度の研究開発費が上回って、最終的には直近の2022年度の研究開発費が2021年度も上回っているという条件になります。一方、“4年前と比べて売上高が増えている”という条件は、直前の2022年度の売上高が、起点で使った研究開発費に対応する2019年度の売上高より大きいという条件です。図3では、このように毎月末に選別した銘柄について、2009年1月以降の対ベンチマーク超過リターンを毎月累積した推移を示しました。グラフは検証期間を通じて概ね右肩上がりのトレンドです。研究開発費を3年連続で増やし、さらにその間に売上高が増えた企業の株式パフォーマンスは良好であることが分かりました。ここでは詳しく取り上げませんが、研究開発費の条件を使わずに、“4年前と比べて売上高が増えた企業”と比べても、今回の戦略のパフォーマンスが上回っていました。研究開発費を継続的に増やしているということと、売上高の増加の条件を組み合わせることで、効果的な銘柄選択ができることが分かりました。将来への投資としての意味を持つ費用は、それがムダな投資ではなく、きちんと企業活動の成果に活かされているかどうかも合わせてチェックすることが重要だということです。

図3:研究開発費を3年間連続で増やし、その間に

売上高が増えた企業の株式パフォーマンス

- ・分析期間は2009年1月から2023年6月まで。TOPIX構成企業のうち4年度連続で研究開発費のデータを取得できた企業を対象。

- ・「研究開発費を3年連続で増やし、その間に(4年前と比べて)売上高が増えた企業」は、毎月末時点で判明している直近の本決算までの3年度、各年度の研究開発費が前年度と比べて増加している、かつその間に(4年前と比べて)売上高が増加した企業を対象に等金額投資した場合のリターンから、同月のユニバース全体に等金額投資した場合のリターンを引いた超過分を求め、2009年1月から累積。

- 出所:日本経済新聞社のデータを基に、ニッセイアセットマネジメント作成

景気や株価の意外な法則

関連記事

- 2025年04月04日号

- 【アナリストの眼】一度は読んでみたい「監査報告書」

- 2025年03月24日号

- 【アナリストの眼】米国におけるESGの動向と受託者責任

- 2025年03月24日号

- 大規模言語モデル(BERT)を用いたアナリストレポート解析

- 2025年03月21日号

- 機械学習を用いたシクリカル株投資(後編)

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

「景気や株価の意外な法則」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。