景気や株価の意外な法則

No.43

アクルアルクオリティとリビジョンの効果

2023年01月13日号

投資工学開発部

吉野 貴晶

金融情報誌「日経ヴェリタス」アナリストランキングのクオンツ部門で16年連続で1位を獲得。ビックデータやAI(人工知能)を使った運用モデルの開発から、身の回りの意外なデータを使った経済や株価予測まで、幅広く計量手法を駆使した分析や予測を行う。

- アクルアルクオリティはアクルアル比率の標準偏差。

- アクルアルクオリティが悪い銘柄で業績の上方修正傾向がある企業は、アクルアルクオリティが良い銘柄で業績の上方修正傾向がある企業と比べて、プラスのリターンが大きい傾向がある。

今号では、近年、投資指標として用いられるアクルアル比率から一歩進んで、同比率を応用して求める“アクルアルクオリティ“を使った、業績予想の修正(以後、リビジョンと呼ぶ)の投資戦略を取り上げます。アクルアルクオリティを取り上げる前に、アクルアル比率から解説しましょう。アクルアル比率は(1)のようにアクルアルを総資産で割って求めます。なお、アクルアルの計算式は(2)となります。

アクルアル=(純利益+特別損失-特別利益)-営業キャッシュフロー(2)

アクルアルとは、利益とキャッシュフローの差です。純利益から土地売却など臨時に発生する特別損益を除くと、企業が経常的に得られる利益となります。ここから営業キャッシュフローを差し引きます。

アクルアルは何を表す指標でしょうか。ある通販企業が“ツケ払い”サービスを利用するケースで考えてみます。ここでは通販企業が自社で決済サービスまで行っていると仮定します。実際の世界では、決済サービスを別会社が請け負っているなど関係が複雑になりますが、ここでは説明のために事例を簡単化します。

ツケ払いは商品代金の支払いを、買った時ではなく数カ月後に先延ばしするサービスです。お客さんがツケ払いで商品を購入すると、企業側は売上を計上します。それに連動して利益も計上します。しかし、この時点ではキャッシュフローは計上できません。キャッシュフローが計上できるのは、ツケの分を後からきちんとお客さんが支払ってくれた時点です。このツケ払いですが、期限までに支払えないお客さんもいます。なかには、支払いそのものができなくなるお客さんもいます。売上が回収できない場合、先に“見越して”利益を計上していても、その分を“貸し倒れ”として損失を計上することになります。“見越し”を英語でアクルアル(accrual)と言います。アクルアルが大きく、それをさらに総資産で割って求めたアクルアル比率が高いことは、現金での回収が不透明な利益が少なくない企業ということになります。そして、今号で分析対象として取り上げるアクルアルクオリティは、アクルアル比率のボラティリティにより求めます。計算式は(3)となります。

アクルアルクオリティ=アクルアル比率の過去5年間の標準偏差(3)

アクルアルクオリティの値が大きい(アクルアル比率の標準偏差が大きい)企業は、利益とキャッシュフローの差が年によって大きく変動する企業です。先ほどの例で言うと、お客さんのツケ払いが年によって多かったり少なかったりする企業です。また企業が仕入れる商品の値段が年によって大きく変動する企業も該当します。こうした企業はアナリストの業績予想も難しい傾向があるようです。

例えば、市況の変動で仕入れ商品の値段の変動が大きいと、掛仕入れの際に計上する買掛金も年によって大きく変動するアクルアルクオリティの値が高くなります。仕入れ商品の値段の変動が大きいと将来の利益率の変動も大きく業績予想が難しくなるのです。つまり、アクルアルクオリティが悪い(アクルアルクオリティの値が高い)企業は、アナリストの業績予想が相対的に難しく、アクルアルクオリティが良い(アクルアルクオリティの値が低い)企業は、業績予想が相対的に難しくない傾向があるということです。こうした業績予想の難しさについては、今号で取り上げるもう1つのファクターである“リビジョン”効果と関係が強いと言われています。学術的な研究結果では、業績予想が難しい企業に関しては、仮にアナリストが利益予想を上方修正しても、その修正された利益予想に対して投資家の信頼が低いため、修正時にサプライズで株価はジャンプせず、修正した後に徐々に株価に織り込まれていくと見られています。このため、例えばプラスのリビジョン(業績予想の上方修正)が起こった後に時間を置いて投資しても、少なからずプラスの投資成果が得られるとされています。そこで、アクルアルクオリティとリビジョンの2つのファクターを併せて用いる場合に、どの程度の銘柄選択効果があるのかを検証しました。

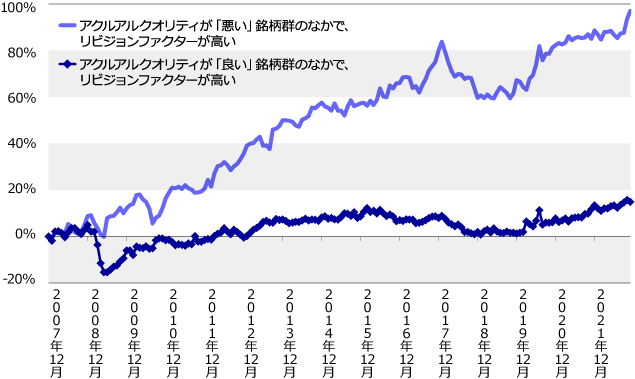

図表:アクルアルクオリティの良い・悪い別に見たリビジョンファクター戦略

- ・分析期間は2008年1月から2022年11月まで。TOPIX構成銘柄を対象(但し、金融業:銀行、証券、保険とその他金融は除く)。

- ・アクルアルクオリティはアクルアル比率の過去5年間の標準偏差。アクルアル比率はアクルアル÷総資産、アクルアルは(純利益+特別損失-特別利益)-営業キャッシュフローで算出。全て毎月末時点での前年度実績値を用いる。

- ・リビジョンファクターは営業利益に関する今年度予想値の修正情報により算出。予想は東洋経済新報社の予想値を用いる。

- ・「アクルアルクオリティが「悪い」銘柄群のなかで、リビジョンファクターが高い」戦略は、毎月末時点で対象銘柄のうち、アクルアルクオリティの値が悪い(アクルアル比率の標準偏差が大きい)下位3分の1までの銘柄群において、さらにリビジョンファクターが高い上位20%までの銘柄への等金額投資とする。グラフは同戦略によるリターンから、同月の全対象銘柄全体に等金額投資した場合のリターンを引いた超過分を求め、2008年1月から累積。

- ・「アクルアルクオリティが「良い」銘柄群のなかで、リビジョンファクターが高い」戦略は、毎月末時点で対象銘柄のうち、アクルアルクオリティの値が良い(アクルアル比率の標準偏差が小さい)上位3分の1までの銘柄群において、さらにリビジョンファクターが高い上位20%までの銘柄への等金額投資とする。グラフは同戦略によるリターンから、同月の全対象銘柄全体に等金額投資した場合のリターンを引いた超過分を求め、2008年1月から累積。

- 出所:東京証券取引所と東洋経済新報社のデータを基に、ニッセイアセットマネジメント作成

具体的な検証方法を確認しましょう。2007年末から、毎月末にユニバースであるTOPIXの構成銘柄の中から、アクルアルクオリティが悪い(アクルアル比率の標準偏差が大きい)下位3分の1までに該当する銘柄群を作り、さらにこの銘柄群の中からリビジョンファクターが高い銘柄の上位20%までを抽出します。こうして選んだ銘柄に等金額投資したポートフォリオの翌月のリターンを求め、ユニバース全体に等金額投資した場合のリターンを引いて超過部分を計算します。超過リターンを計算する理由は、ユニバース全体の平均的なリターンと比べて、アクルアルクオリティが悪い高リビジョンファクター銘柄のリターンがどの程度上回っているかを見るためです。検証期間のエンドとなる2022年11月まで、2008年以降の超過リターンを毎月累積した推移を観察していきます。なお、リビジョンファクターの計算には、東洋経済新報社による営業利益に関する今年度予想値の修正情報を用いました。

分析結果によると、“アクルアルクオリティが「悪い」銘柄群のなかで、リビジョンファクターが高い”戦略のグラフが右肩上がりとなっていることは、長期的に同戦略の有効性が高いことを示しています。特に注目すべき点は、“アクルアルクオリティが「良い」銘柄群のなかで、リビジョンファクターが高い”戦略の累積リターンのグラフと比べて上方に位置していることです。後者の戦略は、同様に、アクルアルクオリティが良い(アクルアル比率の標準偏差が小さい)上位3分の1までに該当する銘柄群を作り、さらにこの銘柄群の中からリビジョンファクターが高い銘柄の上位20%までを抽出する投資戦略です。

つまり、アクルアルクオリティが悪い銘柄群のなかでリビジョンファクターが高い(上方修正)銘柄への投資のほうが、アクルアルクオリティが良い銘柄群のなかでリビジョンファクターが高い銘柄への投資よりも、銘柄選択効果は高いことが示されました。このような傾向は、アクルアルクオリティが悪い企業は、アナリストの業績予想が難しくリビジョンの効果が高いという学術的な研究結果とも整合的です。

景気や株価の意外な法則

関連記事

- 2025年04月04日号

- 【アナリストの眼】一度は読んでみたい「監査報告書」

- 2025年03月24日号

- 【アナリストの眼】米国におけるESGの動向と受託者責任

- 2025年03月24日号

- 大規模言語モデル(BERT)を用いたアナリストレポート解析

- 2025年03月21日号

- 機械学習を用いたシクリカル株投資(後編)

- 2025年02月20日号

- 機械学習の手法を活用しシクリカル株に投資(前編)

「景気や株価の意外な法則」ご利用にあたっての留意点

当資料は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。

【当資料に関する留意点】

- 当資料は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料のいかなる内容も、将来の市場環境の変動等を保証するものではありません。

- 手数料や報酬等の種類ごとの金額及びその合計額については、具体的な商品を勧誘するものではないので、表示することができません。

- 投資する有価証券の価格の変動等により損失を生じるおそれがあります。